La PignattA n° 50 Mutui e famiglie in difficoltà: perché

Adusbef non ha sottoscritto il Piano famiglie dell’ABI. Di Mauro Novelli

3-2-2010 Le famiglie italiane stanno reggendo da sole i colpi della crisi. Nei momenti difficili si compattano a supporto dei membri in difficoltà. Da almeno un secolo e mezzo, questo atteggiamento tipicamente italico ha permesso alle classi dirigenti di non preoccuparsi troppo nella messa a punto di strumenti di protezione sociale, perché il cittadino in situazione finanziaria critica è aiutato dalla famiglia di appartenenza. Ed è proprio il risultato di tale compattarsi che permette a Tremonti di sostenere che l’Italia sta affrontando la crisi meglio di altre nazioni. Ma se la situazione di crisi non si supera in tempi accettabili, anche i domestici ammortizzatori familiari tendono a non reggere. E’ quanto sta accadendo. La crisi crea disarticolazioni all’interno di nuclei in precedenza economicamente tranquilli. Le famiglie stanno intaccando i risparmi accantonati in precedenza e danno fondo a tutte le risorse finanziarie. 1) La soluzione proposta dalle banche altro non è che un prestito (a titolo oneroso) per pagare 12 rate, ma dopo un anno si deve ricominciare coi pagamenti regolari e ci si deve rimettere in carreggiata. Certamente, si spera che la causa delle difficoltà sia eliminata: che il disoccupato trovi un nuovo lavoro, che chi ha avuto accidenti tali da minare la sua capacità di reddito superi le difficoltà, che la famiglia che ha visto morire un membro attivo trovi nuove fonti di reddito. E’ evidente che, se il prestito viene accodato alla fine del mutuo, si pagheranno interessi per gli anni di differimento. Se invece si opta per spalmare gli interessi fin dal pagamento della rata successiva al periodo di sospensione, alla ripresa si pagheranno rate maggiorate. Di tutto le nostre famiglie hanno bisogno tranne che di veder aumentare le loro posizioni debitorie, nella speranza – tipica del giocatore d’azzardo – che al prossimo giro (dopo dodici mesi) la crisi sarà superata e la sfortuna cambierà interlocutore. Tutti ci auguriamo che il “momentaccio” sia superato, ma è chiaro che, se dovessero permanere le situazioni di difficoltà, ci si ritroverà con una situazione debitoria lievitata rispetto a quella che suggerì la richiesta di sospensione dodici mesi prima: all’impegno (temporaneamente sospeso) del mutuo si sommerà quello del prestito. 2) Alcune banche, le più grandi, hanno, da oltre un anno, previsto d’iniziativa soluzioni simili a quelle contrattate nel “Piano famiglie” dall’Abi. Il tavolo proposto dall’Associazione bancaria alle associazioni di consumatori (Adusbef, conosciuta l’iniziativa, non ha accettò di procedere nelle trattative), dopo alcune settimane ha condotto alla definizione delle specifiche operative. Il guaio deriva dal fatto che le condizioni spuntate al tavolo Abi/consumatori sono peggiorative rispetto a quelle offerte da tempo da alcune grandi banche alla clientela in difficoltà, in termini di “aventi diritto”, di definizione delle cause di difficoltà, di durata del differimento. Ad oggi, il riduttivo “Piano famiglie” avallato dalla maggioranza delle associazioni di consumatori, è stato reso più vantaggioso per i mutuatari, ad opera di oltre 130 delle 192 banche che l‘hanno accolto. Forse è opportuno che le associazioni di consumatori firmatarie, chiedano un supplemento di trattativa al fine di rivedere radicalmente i termini dell’accordo: probabilmente si può spuntare qualcosa di più.

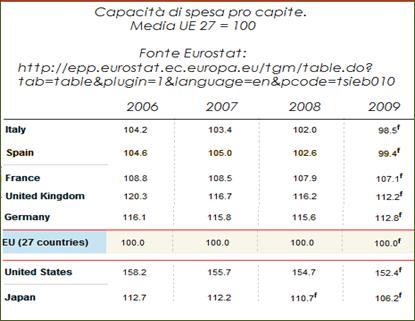

Riportiamo a fianco un “estratto” della tabella Eurostat con i dati

2008 definitivi e quelli provvisori del 2009. La nostra capacità di spesa, superata da quella spagnola fin dal 2006, è di 98,5, sotto la media della UE 27. Potremmo continuare. Ma le soluzioni devono risultare da azioni di governo pensate e razionali (se siamo in grado di esprimerle), anche alla luce di quanto tutti i paesi occidentali stanno cercando di fare per fronteggiare la crisi. Non basta sperare che Francia e Germania riprendano a marciare e trascinino il nostro paese fuori dalle secche. Per il sistema produttivo (offerta) e per i cittadini (domanda), il settore bancario può essere paragonato al lubrificante usato per un motore: se il lubrificante è di pessima qualità, anche il motore più robusto, prima o poi, si rompe. Si allega un nostro commento ad una tabella apparsa su La

Repubblica del 26 gennaio 2010-02-03

Da La

Se si interrompe

il pagamento di alcune rate per accodarle alla fine del mutuo,

l’entità degli interessi richiesti dalle banche per la moratoria

cresceranno in funzione del tempo di vita residua del mutuo: più

è lontana la conclusione dei pagamenti, più interessi

maturerà la rata spostata alla fine. Nel caso di mutui a tasso

variabile, il calcolo ipotizza un tasso di interesse futuro pari all’attuale

(2,2 per cento). Pertanto, se si interrompe oggi il pagamento di una rata di un mutuo decennale acceso nel 2003 (scadente nel 2013), il tempo in cui maturerà interessi ulteriori andrà da oggi al 2013. In tabella è riportato il monte interessi aggiuntivo: se il mutuo è a tasso variabile (rata attuale sospesa di 995 euro) l’aggravio risulterà di 762 euro, se a tasso fisso (rata attuale sospesa 1.098 euro) la maggiore spesa sarà di 2.083 euro. Se lo stesso tipo di mutuo fosse stato acceso nel 2008, l’interruzione ad oggi del pagamento della rata e il suo spostamento al 2018 comporterebbe, per il variabile (rata di 947 euro), un aggravio di 1.832 euro, e 4.950 euro di interessi aggiuntivi per il fisso (rata di 1.103). Parallelamente, per un mutuo trentennale acceso nel 2003 (scadenza 2033), l’interruzione del pagamento della rata e il suo spostamento al 2033, causerà un monte interessi aggiuntivo di 1.904 euro se a tasso variabile (rata di 400 euro); mentre l’aggravio risulterà di 5.621 euro se il mutuo è a tasso fisso (rata di 615 euro). Se lo stesso mutuo trentennale fosse stato acceso nel 2008 (scadente nel 2038) , l’interruzione ad oggi del pagamento della rata e il suo spostamento al 2038 comporterebbe, per il variabile (rata sospesa di 385 euro), un aggravio di 2.123 euro, e 6.026 euro di interessi aggiuntivi per il fisso (rata sospesa di 611 euro). E’ evidente che per procedere alle stesse quantificazioni per un mutuo di 150 mila euro, occorrerà aumentare del 50 per cento i valori della tabella. |

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Ma al di là delle

vicende narrate, le soluzioni alle difficoltà delle famiglie devono

provenire dalle istituzioni. La “politica dei redditi” degli ultimi decenni

ha generato una riduzione drastica della capacità di spesa delle

famiglie. Per restare nel campo bancario, si cominci con l’eliminare le

rendite di posizione di cui godono gli istituti di credito: mutui, carte

Ma al di là delle

vicende narrate, le soluzioni alle difficoltà delle famiglie devono

provenire dalle istituzioni. La “politica dei redditi” degli ultimi decenni

ha generato una riduzione drastica della capacità di spesa delle

famiglie. Per restare nel campo bancario, si cominci con l’eliminare le

rendite di posizione di cui godono gli istituti di credito: mutui, carte