|

PRIVILEGIA

NE IRROGANTO Documento

inserito il:13-11-2012 |

|

||

|

DOCUMENTI CORRELATI |

|

|

|

|

|

|||

|

|

|||

|

Da

l’inchiesta.it 13 novembre 2012 - 09:00 Intesa, la banca vende le

polizze a perdita sicura

Negli sportelli di Intesa Sanpaolo è in vendita

una polizza assicurativa chiamata “Life Prospettiva 07/2011 Protetta”. A

dispetto del nome, la polizza non garantisce né il rendimento né il capitale:

al termine di 4 anni la probabilità di perdere parte del risparmio investito

è vicina al 70 per cento.

Enrico Cucchiani e Giovanni Bazoli I produttori di sigarette, almeno, lo scrivono

ben in evidenza: che il fumo può provocare danni. I produttori di strumenti

finanziari, no. In Italia, per esempio, tramite una triangolazione con

l’estero, una banca può vendere prodotti assicurativi che hanno una

probabilità del 70% di provocare perdite del risparmio investito. E battezzarli,

forse per gusto del paradosso, “Prospettiva Protetta”. L’avvertenza sugli

elevati rischi di perdite? Non a caratteri cubitali come sui pacchetti di

sigarette, ma nelle pieghe di un documento lungo più di un centinaio di

pagine. Tutto questo succede davvero: negli sportelli

italiani del gruppo Intesa Sanpaolo. Il

prodotto in questione è Intesa Sanpaolo Life Prospettiva 07/2011: una polizza di tipo unit-linked.

Cioè, un contratto assicurativo da un punto di vista giuridico-formale, in

realtà uno strumento a contenuto quasi esclusivamente finanziario, che

investe in fondi interni della compagnia. (v. la voce Unit-linked

e Index-linked sul sito dell’Ania).

Nel caso della polizza attualmente distribuita dal gruppo Intesa, che lo

scorso maggio ha depositato il prospetto d’offerta alla Consob,

il cliente può scegliere fra 21 fondi di investimento interni, suddivisi

in cinque aree: Profilo, Flessibile, Innovazione, Personalizzata, Protetta. È

proprio quest’ultima area a riservare una prospettiva sorprendente.

Soprattutto per un istituto presieduto da un banchiere, Giovanni Bazoli, che ha fatto della responsabilità sociale e

dell’etica uno dei pilastri della sua idea di “capitalismo temperato”, e

guidato da un amministratore delegato, Enrico Cucchiani,

che vanta una lunghissima esperienza nel settore assicurativo. Polizza «protetta» ma non garantita. La denominazione «El Prospettiva Protetta»

potrebbe far pensare all’esistenza di garanzie sul capitale. Non è così.

L’impresa di assicurazioni, la controllata irlandese Intesa Sanpaolo Life Ltd, «non offre alcuna garanzia di

rimborso, totale ovvero parziale, del capitale investito» e men che meno di

rendimento minimo. È previsto invece un meccanismo di “immunizzazione”

piuttosto complicato: viene garantito che «il valore unitario di quota... non

risulti inferiore al 90% del massimo valore di quota raggiunto dal fondo

stesso a partire dalla data della sua costituzione (“valore

protetto”)». Ma in concreto qual è la prospettiva

dell’investimento? La risposta si trova

a pagina 20 del prospetto d’offerta

[dopo

l’articolo la tabella degli scenari probabilistici], nella tabella

dei cosiddetti scenari probabilistici dell’investimento al termine

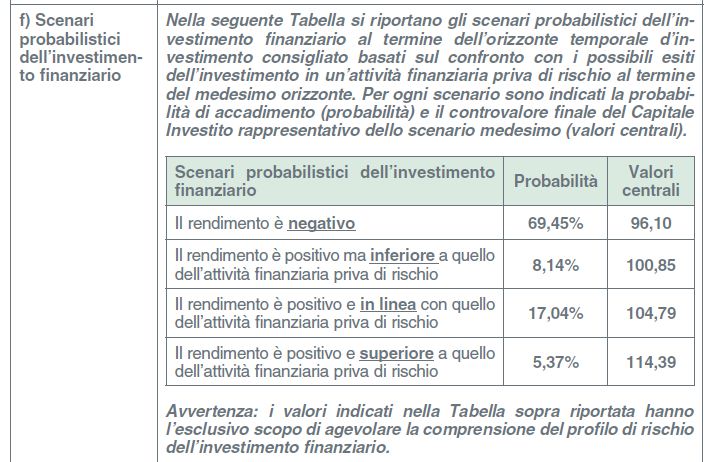

dell’orizzonte temporale consigliato (quattro anni). La probabilità che con “El Prospettiva Protetta” un risparmiatore abbia un

rendimento negativo, e quindi dopo quattro anni incassi meno di quanto

investito, è del 69,45 per cento. C’è invece una probabilità dell’8,14% che

il rendimento sia positivo ma

inferiore a quello di un’attività priva di rischio (titoli di

stato) e del 17,04% che il rendimento sia in linea con quello di un titolo di

stato. La probabilità che questa complicata polizza renda più di un titolo di

stato di pari orizzonte temporale è appena del 5,37 per cento. Per

capire meglio il grado di rischio, si può ipotizzare il caso di un soggetto

che investa 10mila euro. Questo risparmiatore ha una probabilità del 69,45%

di incassare 9.616 euro dopo quattro anni (l’ipotesi peggiore), e una

probabilità del 5,37% di incassare 11.439 euro (l’ipotesi migliore, ma anche probabilisticamente più risicata). Per assicurarsi

tale “prospettiva” il cliente pagherà una commissione di gestione dell’1,755%

annua. Allora perché chiamarla polizza assicurativa? Miracoli dell’innovazione finanziaria: uno strumento storicamente

nato per dare sicurezza è stato trasformato in un contenitore con finalità

finanziarie (massimizzare il risultato, in teoria). Il cappello di

polizza assicurativa è dato dalla presenza di una clausola detta “caso

morte”: cioè in caso di morte dell’assicurato, ai beneficiari è liquidato il

controvalore delle quote, più una maggiorazione. Nel caso specifico, la

copertura assicurativa costa lo 0,045% annuo. Se l’assicurato muore ed ha

un’età fra 18 e 40 anni, ai beneficiari sarà liquidato il controvalore delle

quote del fondo in quel momento, più il 13,5 per cento. La maggiorazione si

riduce con il crescere dell’età dell’assicurato (p. es. 6,5% per la fascia

d’età 41-60 anni). Anche alla luce di questa maggiorazione caso morte,

tuttavia, chi comprerebbe un prodotto che costa complessivamente l’1,8%

l’anno, e ha una probalità di quasi il 70% di

perdere parte del capitale investito? La banca minimizza il significato degli

scenari probabilistici, in

linea peraltro con un orientamento sposato dal presidente della Consob Giuseppe Vegas. «Le valutazioni di rendimento

vengono effettuate sulla base di ipotesi di calcolo particolarmente

restrittive, che non permettono di differenziare i rendimenti attesi delle

diverse asset class in

cui investe il fondo – riferiscono fonti di Intesa Sanpaolo – Ne deriva che,

per esempio, il rendimento associato all’asset class azionaria risulta identico a quello della

componente monetaria». Il successo dell’azione lobbistica a livello europeo

delle banche ha già portato all’eliminazione degli scenari probabilistici dai

prospetti delle obbligazioni, e presto potrebbe essere il turno delle

polizze. Il tema è complesso, e anche tenendo conto dei limiti dello

strumento, non si può non rilevare una contraddizione: perché chi vende

prodotti finanziari e assicurativi e le autorità di vigilanza vogliono

privare i risparmiatori di un’informazione di facile comprensione, peraltro

utilizzata dalle stesse banche e assicurazioni per decidere a che prezzo

vendere i prodotti in questione? Triangolazione irlandese. Resta, infine, un’ultima questione: il ricorso a una controllata irlandese

per emettere le polizze Intesa Sanpaolo Life Prospettiva. Il gruppo di Bazoli e Cucchiani dispone

infatti in Italia di società assicurativa, la Intesa Sanpaolo Vita spa. La

fiscalità potrebbe essere una ragione, ma non basta da sola a giustificare la

scelta di emettere la polizza in Irlanda. Il resto della spiegazione va

ricercata, forse, in un possibile arbitraggio normativo. Dopo anni di far west, in

Italia l’Isvap ha imposto che le polizze unit-linked

e index linked

«devono essere semplici e soddisfare il requisito di agevole comprensibilità

da parte del contraente» (Regolamento 32, art. 6). Inoltre,

mentre in Italia le compagnie sono di fatto obbligate dall’autorità di

vigilanza a mettere da parte capitale pari al 4% di ciascuna polizza emessa;

in Irlanda l’emissione di queste polizze non assorbe capitale. Per evitare di

incorrere in accuse di elusione normativa, molti gruppi italiani triangolano

l’operazione con un intermediario esterno, in modo che l’attività

assicurativa sia svolta formalmente da una compagnia estera in regime di

libera prestazione dei servizi in ambito europeo tramite un distributore

terzo. Così l’operazione pensata dall’Italia viene recepita a Dublino, da qui

il prodotto esce e, passando per un broker, nel caso specifico la filiale italiana della Marsh, arriva

agli sportelli di tutte le banche del gruppo Intesa Sanpaolo. Formalmente,

sembra ineccepibile. Nella sostanza, il gruppo Intesa deva pagare a Marsh il 2,29% di ciascun versamento dei cliente, più una

quota-parte delle commissioni di gestione annue. Nel 2011, il 62,6% delle

commissioni generate dal fondo Prospettiva Protetta è stata retrocessa da

Intesa Sanpaolo alla Marsh: per risparmiare sul

capitale bisogna fare guadagnare qualcun altro. Triangolare costa. Twitter: @lorenzodilena Ecco gli scenari

probabilistici di pag. 20 del prospetto informativo:

Da l’inchiesta.it del 27 ottobre 2012 - 16:17Per la Consob è meglio se i risparmiatori non conoscono i rischi

Umberto Cherubini*

L’audizione alla Camera del presidente della Consob, Giuseppe Vegas, è stata ben poco trasparente.

Vegas ha sostenuto che conoscere i rischi degli strumenti finanziari

allontana i risparmiatori, citando l’esempio dei Btp. Insomma, per il

regolatore è meglio che gli investitori non sappiano i rischi che

corrono.

La probabilità che Vegas conosca la probabilità è molto bassa. E se uno non conosce

la probabilità non conosce la finanza. Questo emerge dall’audizione che ha tenuto il 25

ottobre alla Commissione Finanze della Camera e dalla risposta a una

domanda sulla metodologia degli scenari probabilistici, proposti dalla Consob stessa in sede europea, e respinta a colpi di

lobbying, là dove si “puote ciò che si vuole”.

Nella risposta sugli scenari Vegas sembra ringraziare l’Europa per aver

bocciato una proposta della Consob che ora

presiede, e ne ribadisce la motivazione con la brillantezza di uno studente

di fronte a una domanda di esame che non gli doveva proprio capitare. Non

mettiamo in dubbio che un ex giovane ricercatore di diritto ecclesiastico

abbia difficoltà ad afferrare il concetto di probabilità. Il concetto di

legge dei codici e di legge dei preti è sostanzialmente diverso dal concetto

di legge di probabilità e del rischio. Ma che chi è digiuno di probabilità, e

quindi di finanza e di rischio, presieda l’autorità che ha in carico la

trasparenza dei mercati finanziari è un problema serio. È forse ancora più

serio del fatto, sollevato da qualche componente della commissione, che

provenga dalla politica. Veniamo alla questione tecnica, volgarizzata. Chi

in una banca disegna un titolo e lo valuta, usa uno strumento chiamato probabilità. Quale probabilità che dia

buoni rendimenti? Quale probabilità che dia cattivi rendimenti? Il prezzo è

una media di tutti questi possibili scenari. Il risultato è un numero:

esempio, il valore del prodotto è 100. Sempre nella banca, c’e un’altra persona, che si chiama risk manager, che usa

la probabilità: a lui interessa la probabilità di avere una perdita e di

quanto questa perdita possa essere. Anche il risultato di questo calcolo è

facilmente comprensibile: ho una probabilità di perdere del 70%

e in questo caso in media perdo il 60% del mio valore. La proposta degli

scenari probabilistici è: perché non dare questa ultima informazione al

risparmiatore? Valutate voi se l’informazione è comprensibile ed è utile. Voi

la vorreste avere? Numeri simili a quelli riportati sopra erano scritti nel

prospetto del cosiddetto “convertendo” emesso da Banca Popolare di Milano. Se

qualche risparmiatore li ha letti, ha evitato una brutta storia. Come si calcolano queste misure di rischio è una

ricetta da chef, ma può essere anche

questa volgarizzata. In soldoni (è proprio il caso di dirlo), si

generano degli scenari di mercato, e si calcolano quanti sono i casi in cui

avremmo fatto meglio a lasciare i soldi sul nostro conto corrente. Se si

ottiene il 68,50% è probabile che non sia un buon affare. Poi si calcola la

perdita media in questi 685 scenari su 1.000 in cui le cose vanno male. E se

la perdita media è di 59,2%, è molto probabilie che

sia un pessimo affare. E in effetti il convertendo della Banca popolare di

Milano è stato un affare peggio che pessimo. Ora, secondo il Presidente Vegas conoscere questa

informazione, che ogni banca produce internamente, potrebbe

accentuare il rischio. Attenzione! Lo stesso dovrebbe valere anche per le

banche. Le banche che ogni giorno producono quella misura riportata sopra (ho

una probabilità x di riportare una perdita y) secondo il Presidente della Consob accentuano il loro rischio. Non è chiaro quale

ragionamento ci sia dietro questa affermazione, ma senz’altro nessun

argomento economico sensato. L’unico argomento che mi viene in mente è: non

ditemi quanto rischio, voglio vivere felice questi miei giorni di

investitore, e quando il default mi chiamerà…Ritorniamo alla mistica e alla

fede, ma l’economia e la finanza sono un’altra cosa. Dopo l’argomento “è meglio non correre il rischio

di conoscere il rischio”, il

Presidente Vegas lascia la teoria delle decisioni e si lancia nella tecnica

dei mercati finanziari. Egli usa un esempio e due argomenti. L’esempio è un

nome che oggi incute preoccupazione, ed è il Monte dei Paschi di Siena, e

perché non utilizzarlo? Ed ecco una citazione in amicizia, come al bar, su un

titolo strutturato Mps che aveva una buona pagella

di scenari probabilistici, ma è andato male. Qual è? Non lo sappiamo. Ma io

conosco prodotti strutturati Mps che avevano una

buona pagella e che sono andati bene, perché erano di fatto dei covered bond, cioè

titoli con garanzia doppia, personale e reale. E se uno che aveva una buona

pagella è andato male, è un buon motivo per non voler sapere la probabilità

che vada male? Conoscere la probabilità che una cosa si verifichi non

significa escluderne la possibilità. Dopo l’esempio, ecco gli argomenti. Gli scenari di probabilità dipendono da parametri che vanno

aggiornati. Bene, ma intanto sarebbe stato meglio conoscere gli scenari sui

parametri di un titolo all’emissione, e chissà che la cosa non avesse

stimolato altre figure del mercato nel produrre e nell’aggiornare quei

parametri. E soprattutto: i parametri dei cosiddetti scenari di “what if”, che hanno sostituito

gli scenari, non cambiano e diventano obsoleti allo stesso modo? Se questo è

l’argomento, allora togliamo anche gli scenari “what

if”: richiedono parametri che cambiano nel tempo.

Oltretutto, aggiungiamo che forniscono un’informazione dannosa: sono

arbitrari, e soprattutto (mi si passi un solo punto tecnico), hanno

probabilità zero di verificarsi. E i parametri dell’affidabilità dell’azienda

non cambiano? Perché non togliamo anche quelli? Infine, l’argomento perla di tutto il

ragionamento: gli scenari richiedono un benchmark. Vero, e il benchmark si chiama Eonia. È quello che si

ottiene con la remunerazione di mercato delle attività cosiddette cash (la

“o” di Eonia sta per “overnight”). E invece per

Vegas no: il benchmark è il Btp. Non solo. Vegas si lancia sul Btp e dice:

“se avessimo utilizzato la metodologia per il Btp ne avremmo sconsigliato

l’acquisto”. Qui c’è il Vegas politico: insinua che conoscere il rischio

Italia potrebbe portare in cittadini a non sottoscrivere i titoli, e quindi

meglio non sapere. Se abituiamo a misurare il rischio, alla fine la stessa

misura verrà usata per i nostri titoli. E il Vegas Presidente della Consob? In primo luogo non conosce il benchmark

utilizzato nella proposta Consob. Non sa che quella

proposta è ancora nella normativa sui titoli illiquidi. Confonde il ruolo

della Consob con quello di un’analista che dà

consigli di investimento. E infine finge di non sapere che i titoli pubblici

non hanno prospetto. Che conclusioni possono trarre quindi gli

investitori da questa audizione così poco trasparente del Presidente dell’autorità garante della trasparenza? Citando un

vecchio banchiere centrale: “sta in noi”. Chiediamo sempre che probabilità

abbiamo di perdere e quanto; chiediamolo agli intermediari e ai consulenti e

premiamo quelli che ce lo dicono. Ignoriamo l’esortazione a ignorare i

rischi. E, per le banche: non c’è bisogno di dirvelo, continuate a misurare i

rischi. Se poi deciderete anche di diffondere la notizia ai clienti, i

clienti ve ne saranno grati e cresceranno. *docente di

Finanza matematica all’Università di Bologna e coordinatore della laurea

specialistica internazionale in Quantitative Finance del medesimo ateneo |

|||